في 18 نيسان من العام الماضي، كان سعر البوليفار الفنزويلي مقابل الدولار قريباً من سعر صرف الليرة اللبنانية اليوم: 4100 تقريباً. هذه الأيام بات الدولار في كاراكاس يساوي 172 ألف بوليفار.

هل يمكن أن نرى الدولار بـ 172 ألف ليرة لبنانية بعد سنة من الآن؟

في ذاكرة اللبنانيين ما يشبه هذا؛ أواخر العام 1981 كان الدولار يساوي في بيروت 4.3 ليرات. وعند انتخاب أمين الجميل رئيساً للجمهورية في العام 1982، تراجع إلى 3.8 ليرات. في آب 1987 اجتاز الدولار للمرة الأولى حاجز الـ250 ليرة، وتابع ارتفاعه إلى مستوى 550 ليرة في ذلك العام. واستأنف الارتفاع في مطلع التسعينات حتّى وصل إلى ذروة 2880 ليرة في العام 1992. أي إنّ سعر صرف الدولار تضاعف 756 مرة في تلك العشرية. لنتخيّل، مجرّد تخيّل، حصول شيء من هذا القبيل في المقبل من الأيّام. هذا يعني ارتفاع سعر صرف الدولار من 1507.5 ليرات إلى 1,139,500 ليرة بعد عشر سنوات. أي إنّ راتب العسكري الواقف في الشارع اليوم قد يساوي يوماً ما دولاراً واحداً، فقط لا غير.

إقرأ أيضاً: سعر الصرف الرسمي 3500: بمن ينفجر أول الألغام؟

طبعا هذه مجرّد محاكاة حسابية لا تستند إلى معطيات مالية واقتصادية محدّدة. إنّها مجرّد محاولة للقول إنّ مثل هذا التضخّم المفرط (hyperinflation) يحدث على سطح الكوكب، وقد حدث بالفعل في البقعة المسمّاة لبنان، من دون أن تكون الدولة مفلسة، وديونها تتجاوز التسعين مليار دولار.

سعر صرف الدولار تضاعف 756 مرة في العشرية بين 1982 و1992

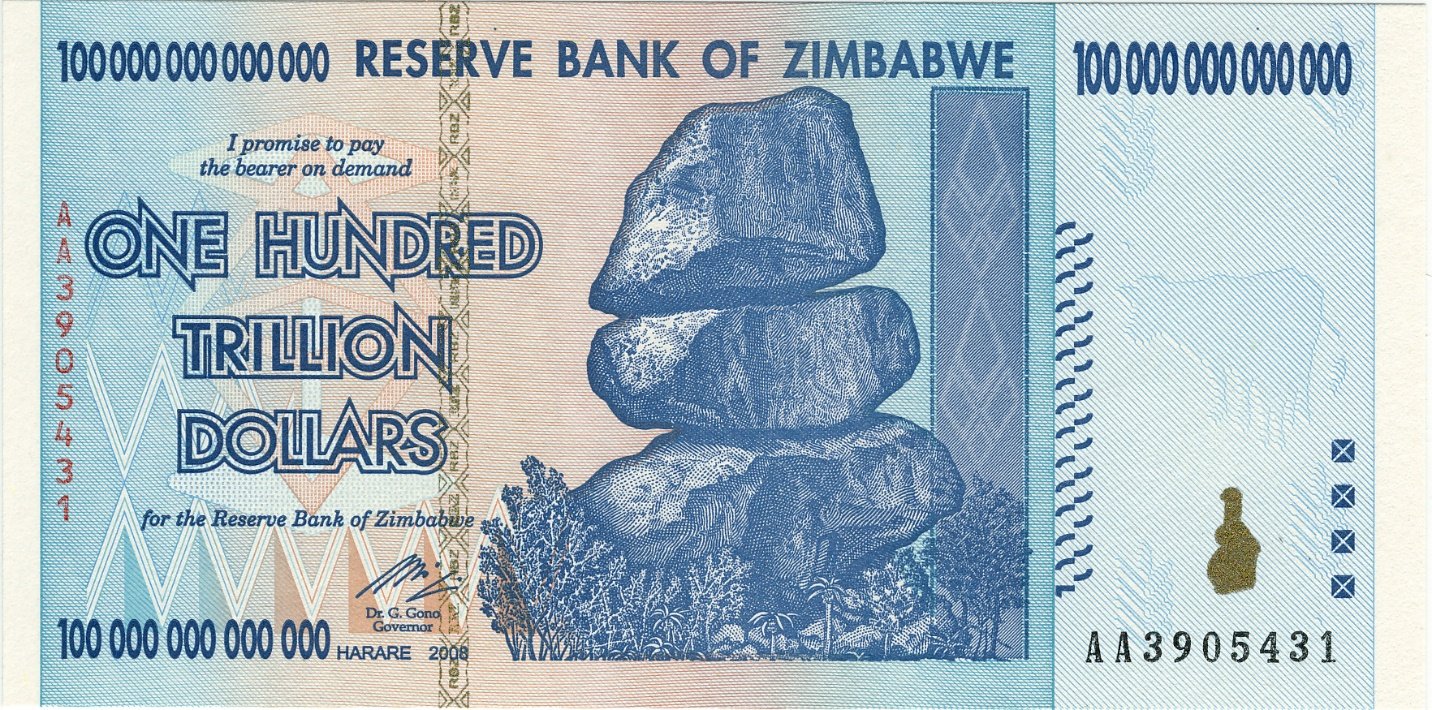

يحدث على هذا الكوكب ما هو أسوأ من ذلك. في دولة اسمها زيمبابوي وصل التضخم عام 2008 إلى 500 مليار في المئة، وطبع البنك المركزي ورقة عملة تحمل الرقم 100 تريليون دولار زيمبابوي. ثم اضطرّ بعد ذلك إلى وقف طباعة العملة الوطنية نهائياً، والسماح بتداول الدولار والراند الجنوب أفريقي. ثم أصدر لاحقاً سندات مربوطة بالدولار وعملة رقمية يتم تداولها عبر الموبايل. ولم يعد الدولار الزيمبابوي إلى الوجود إلا في تشرين الثاني الماضي.

الحال في لبنان لا يشبه زيمبابوي ولا فنزويلا، لكنّ الوقوع في دوّامة “التضخّم المفرط” خطر جدّي، قد ينتج عن خطأ في الحسابات والرهانات، أو بالتكاسل عن فعل ما هو ضروري وملحّ.

أرقام الأشهر الماضية تنبئ بشيء من الإنذار. المعروض النقدي بمفهومه الضيق (M1)، أو ما يعرف بـ”السيولة الجاهزة”، قفز بنحو 10 تريليونات ليرة، وبنسبة 86.8% بين 20 تشرين الأول 2019 و23 نيسان 2020، ليصل إلى 21.3 تريليون ليرة. هذا الرقم يعبّر عن مجموع الأوراق النقدية المتداولة والودائع تحت الطلب بالليرة اللبنانية. ثمّة واقعة وردت على لسان حاكم البنك المركزي عن خمسة آلاف مليار ليرة من الأوراق النقدية خرجت من النظام المصرفي ولم تعد، لتترك خلفها لغزاً حول الجهة التي سحبتها من الأسواق؟ وحول من يحتفظ بأوراق نقدية تتآكل قيمتها؟ ولأيّ غاية؟

خلال 3 أسابيع فقط قفز حجم الكتلة النقدية المتداولة بنحو 765 مليار ليرة… هل يمكن تخيّل ما يفعله هذا الرقم في سوق الصرافة؟

أيّاً يكن جواب اللغز فإن الزيادة الكبيرة في حجم الكتلة النقدية بالليرة لا بدّ أن تتحوّل إلى طلب على الدولار. فبافتراض معدّل لسعر الصرف عند 3000 آلاف ليرة، يعادل رقم العشرة تريليونات ليرة نحو 3.3 مليار دولار. ويكفي أن يتحوّل ثلثه أو ربعه إلى طلب على العملة الصعبة لتنهار الليرة في سوق الصرّافين، في غياب أيّ ضخ للدولارات من البنوك ومصرف لبنان.

والأمور تزداد سوءاً بوتيرة مقلقة. يكفي أنّه خلال ثلاثة أسابيع فقط، بين 2 نيسان و23 منه، قفز حجم الكتلة النقدية المتداولة بالليرة اللبنانية بنحو 765 مليار ليرة، أي ما يعادل 240 مليون دولار وفق السعر الذي حدّده مصرف لبنان لسعر صرف الدولار لدى الصرّافين.

هل يمكن تخيّل ما يفعله هذا الرقم في سوق الصرّافة الذي لا يتجاوز حجم تداولاته خمسة ملايين دولار يومياً؟ لا يحتاج الأمر إلى اجتهاد. سعر صرف الدولار يجيب على ذلك.

في ظلّ هذه المخاطر، تسير السياستان المالية والنقدية في الاتجاه الخاطئ. فالخطر التضخّمي الداهم يأتي من الإمعان في سياسة “ليرلرة” الودائع، أي تحويلها القسري أو حتى الاختياري إلى الليرة اللبنانية، بسعر صرف ظاهره “سخيّ” يفوق السعر الرسمي بمئة في المئة، وباطنه بخسٌ، لأنه أقل من القيمة السوقية للدولار راهناً ومستقبلاً. فمن يحصل على وديعته الدولارية بالليرة بسعر 3000 ليرة، يدرك أنه لا يستطيع تحويلها إلى دولارات بمثل هذا السعر أو بما هو قريب منه في الظروف الراهنة.

السيولة الجاهزة بالليرة قفزت بنحو 10 تريليونات ليرة منذ بداية الثورة حتى 23 نيسان ما زاد الطلب على الدولار

تلك السياسة بدأت بصرف الودائع الصغيرة لأصحابها، بموجب تعميم مصرف لبنان في الثالث من نيسان الفائت، واتسعت لتشمل كلّ الحسابات الدولارية، بموجب التعميم اللاحق في 21 نيسان. وقد انعكس أثرها من خلال تراجع حجم الودائع تحت الطلب بالليرة بنحو 380 مليار ليرة في ثلاثة أسابيع فقط. وثمّة من يتحدّث عن توجّه لتحويل اختياري لكامل الودائع الدولارية إلى الليرة كحقيقة من حقائق الأمر الواقع (de facto)، مع توقف البنوك تماماً عن تسليم الدولار.

معضلة لبنان هنا أنّ حجم الودائع الدولارية يقارب ثلاثة أضعاف الناتج المحلي الإجمالي، وهذا معدّل ضخم جداً بالمقاييس العالمية، ولن يتحمّل النظام النقدي تحوّل هذه الكتلة من النقد الأجنبي إلى كتلة نقدية محلية، ولو على مدى عشر سنوات. فوفق آخر البيانات المتاحة، سيؤدي تحول الودائع الدولارية إلى الليرة إلى ارتفاع حجم كتلة النقد بالمفهوم الواسع (M2) – أيّ السيولة الجاهزة إضافة إلى الودائع المؤجلة بالليرة – بنسبة 180%.